Peatselt saabuv tuludeklaratsiooni esitamise aeg on taaskord päevakorda tõstnud maksustamisega seotud küsimused. Kuigi aastaga on LHV investeerimisvõimaluste valikusse lisandunud mitmeid uusi valikuid, on investeerimis- ja tavakonto süsteemi tulude deklareerimine suures plaanis jäänud samaks.

Küll aga on tava- kui ka investeerimiskonto süsteemil oma eripärad, mistõttu soovitame need enne maksudeklaratsiooni täitmist meelde tuletada.

Investeerimiskonto süsteem

2011. aastal loodi nn tavasüsteemi kõrvale investeerimiskonto süsteem, mis on pealtnäha tavaline arvelduskonto. Investeerimiskonto võib samal ajal olla nii tavaline väärtpaberikonto, LHV Traderi ja Brokeri kontod, Kasvukonto kui ka portfellihalduse konto.

Et hoida tulude deklareerimise keeruline protsess võimalikult lihtsana, ei ole investeerimiskontot soovitatav kasutada enda igapäevaste arvelduste tegemiseks. Investeerimiskonto süsteemi kasutades ei pea deklareerima mitte väärtpaberitehinguid, vaid rahalisi sisse- ja väljamakseid.

Investeerimiskonto kasutuselevõtust tuleb maksu- ja tolliametit teavitada siis, kui täidetakse tuludeklaratsioon investeerimiskonto kasutuselevõtu aasta kohta. Edaspidi tuleb investeerimiskonto deklaratsioon täita igal aastal ka siis, kui sisse- ega väljamakseid ei tehtud.

Investeerimiskonto süsteem võimaldab lükata finantsvaraga tehtud tehingutest teenitud tulu edasi kuni tulu väljavõtmiseni, ent ei vabasta lõplikult maksukohustusest. Investeerimiskonto puhul saabub maksukohustus siis, kui kontolt tehtud väljamaksed ületavad sissemakseid.

Näiteks kui kanda aasta alguses kontole 1000 eurot, saada investeeringutelt aasta jooksul 200 eurot kasumit ja kanda aasta lõpus kontolt välja 1100 eurot, tuleb konto sissemaksena deklareerida 1000 eurot ja väljamaksena 1100 eurot ning maksta tulumaksu 100 eurolt. Seejuures ei pea väärtpaberitehinguid eraldi deklareerima, piisab rahakannete kajastamisest. Kontole jääb alles 100 eurot, mida saab kasutada järgmiste investeeringute jaoks, kuid tuleb arvestada, et selle väljakandmise korral tuleb maksta tulumaksu kogu summalt.

Finantsvara on avalikult pakutav väärtpaber. Need on nii väärtpaberiturul ja alternatiivturul kaubeldavad väärtpaberid (aktsiad, optsioonid, futuurid), avalikult pakutavad investeerimisfondi osakud, tuletisinstrumendid, mille alusvara on börsil noteeritud väärtpaber, lühiajaline võlaväärtpaber kui ka hoius. Tehingud finantsvaraga on investeerimiskonto süsteemis maksuneutraalsed ja seetõttu ei pea neid deklareerima. Kui eraisik saab tulu kauplemisest, ostes, müües või vahetades krüptoraha (näiteks Bitcoini) teise krüptovara või tavavaluuta vastu, tuleb tal saadud tulu näidata tuludeklaratsiooni tabelis 6.3 või 8.3 (kasu muu vara võõrandamisest).

Finantsvara ei ole II ja III pensionisamba osakud, börsil noteerimata aktsiad ja võlakirjad, osaühingu osad ja samaliigilised väärtpaberid ning kinnisvara. Ka krüptovara ei saa käsitada investeerimiskonto süsteemis finantsvarana, mistõttu ei saa selle kauplemisest saadud tulu maksustamist edasi lükata.

Saadud dividendidelt tulumaksu tasumist edasi lükata ei saa, sest üldjuhul peetakse dividendimaksetelt tulumaks kinni väljamakse tegija riigi seaduste alusel olenemata sellest, kas kasutada deklareerimisel investeerimiskonto süsteemi või mitte.

Olles investeerimiskontole saanud välisaktsiate dividende, millelt ei ole tulumaks kinni peetud (näiteks Läti aktsiate või Kasvukonto fondiosakute puhul), saab maksukohustuse edasi lükata.

Investeerimiskonto aruande saab edastada maksu- ja tolliametile LHV internetipanga jaotises “Varad ja kohustused” → “Investeerimiskonto aruanne”.

Kontrollinud üle kõik andmed, siis edasta need maksu- ja tolliametile, vajutades nuppu “Saada EMTA-sse”.

Andmed jõuavad maksu- ja tolliametisse hiljemalt järgmisel päeval. Seejärel kanna need e-maksuametis enda tuludeklaratsioonile. Vali jaotis “Tutvun MTA andmetega” ja vajuta nupule “Kanna andmed deklaratsioonile”.

Lisaks tuleb maksu- ja tolliametile käsitsi deklareerida aastatulu arvestuse jaoks saadud välisdividendid.

Pea meeles, et kui oled aasta jooksul võõrandanud Eesti väärtpabereid, siis see info jõuab maksu- ja tolliametisse automaatselt ning ilmub eeltäidetud tuludeklaratsiooni tabelisse 6.1.

Investeerimiskonto süsteemis soetatud Eesti väärtpaberite puhul tuleb sul enne tuludeklaratsiooni kinnitamist need eeltäidetud kanded tabelist 6.1 kustutada ning kajastada investeerimiskonto süsteemi maksustamispõhimõtteid järgides ainult rahalised sisse- ja väljamaksed tuludeklaratsiooni tabelis 6.5.

Võimendusega investeerimiskonto puhul, kus on näiteks 5000 eurot ja finantsvara ostuks kasutatakse 10 000 eurot (puudujääv 5000 eurot laenatakse LHV-lt), tuleb panga antud 5000 euro suurune laen märkida sissemaksena. Hiljem tuleb see 5000 eurot, mis pangale tagastatakse, märkida väljamaksena (sh võimenduslaenu intressid). Neid kandeid LHV investeerimiskonto süsteemis ei kajastata – nende üle tuleb ise arvet pidada.

Investeerimiskonto puhul ongi põhiline tunda kolme mõistet:

- finantsvara – instrumendid, mille puhul saab tulumaksu edasi lükata,

- sissemakse – raha või vara kandmine investeerimiskontole,

- väljamakse – raha või vara kandmine investeerimiskontolt välja.

Tavakonto süsteem

Tavasüsteemi puhul on samuti tegu tavalise arvelduskontoga. Kui investeerimiskontol tuleb deklareerida kõik rahakanded, siis tavasüsteemi kasutades peab deklareerima kõik kasumiga lõppenud väärtpaberitehingud, tulumaks aga tuleb tasuda maksustamisperioodile järgneval aastal.

Tulumaksukohustus tekib seega alles siis, kui oled saanud kõigi müügitehingute lõpptulemusena kasumit. Kui kokkuvõttes oled aasta jooksul saanud kahjumit, võib selle järgmisse aastasse edasi kanda, et tasaarveldada tuleviku tulusid.

Realiseeritud tulust võib tavasüsteemi järgi maha arvutada teenustasud, kuid haldustasusid maha arvestada ei tohi (kehtib ka investeerimiskonto puhul).

Tehingud tuleb tuludeklaratsiooni kanda käsitsi.

Soovi korral võib selleks kasutada LHV internetipanga teenust “Maksuaruanne”, kuhu on koondanud kõik LHV Pangale teada olevad andmed Eesti ja välismaa väärtpaberite võõrandamisest saadud kasu või kahju, väärtpaberitelt saadud intressitulu ning välismaalt saadud dividendide kohta. Need esita maksu- ja tolliametile tuludeklaratsiooni tabelites 5.1, 6.1, 8.1, 8.2 ja 8.8.

LHV Brokeris tehtud tehinguid maksuaruandes ei kajastata – need leiab oma LHV Broker kauplemisplatvormist. Samuti ei sisaldu LHV Maksuaruandes Eesti äriühingult saadud dividendid, kuna need andmed ilmuvad eeltäidetud tuludeklaratsioonis automaatselt.

Kui oled saanud väärtpaberitega seotud tulu mujalt kui LHV investeerimisteenuseid kasutades (näiteks ühisrahastusplatvormidelt), siis tuleb need andmed lisada oma tuludeklaratsioonile käsitsi.

Peale maksuaruande on LHV kliendil võimalik saada sama ajavahemiku kohta realiseeritud tulu/kulu aruanne. Selles on üksikasjalikum info tehingute kohta (valuuta, soetamisel makstud teenustasu, valuutakursid).

Kui klõpsad LHV internetipanga maksuaruandes või realiseeritud tulu/kulu aruandes väärtpaberi sümbolile, saad üksikasjaliku väljavõtte tehingutest, mis on tehtud selle väärtpaberipositsiooni soetamiseks. See on väärtpaberitehingute aruanne, millest on abi soetusmaksumuse arvutamisel või kontrollimisel, eriti juhul, kui peale soetamist on toimunud splitt (näiteks Tesla aktsia splitt eelmisel aastal) või muu korporatiivne toiming (ühinemine, jagunemine jne).

Tavasüsteemis koosneb tulude deklareerimine neljast sammust

- Kontrolli LHV maksuaruande andmete õigsust.

- Kopeeri maksuaruandest andmed tuludeklaratsiooni tabelitele 5.1, 6.1, 8.1, 8.2 ja 8.8.

- Esita tuludeklaratsioon.

- Vajadusel ole valmis esitama maksu- ja tolliameti nõudmisel lisatõendid.

Tavasüsteem sobib rohkem kauplejale, kes kasutab instrumente, mida ei ole võimalik investeerimiskontosse kaasata, ning investorile, kes eelistab lihtsust ja kiirust.

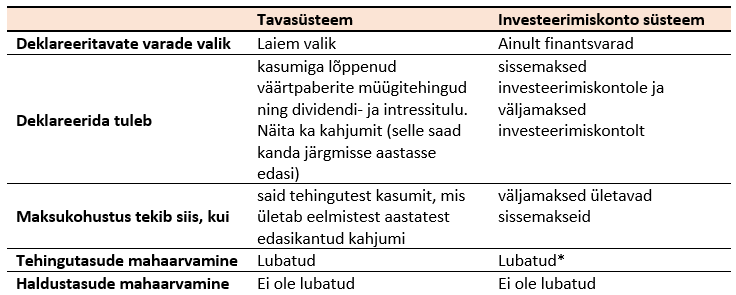

Lühidalt on tava- ja investeerimiskonto süsteemil järgmised erinevused.

*Millisel juhul saab tehingutasud deklareerida investeerimiskonto sissemaksena?

Sissemaksena saad ostu ja müügiga kaasnevad tehingutasud deklareerida siis, kui seda kulu ei ole tehtud sissemakse arvelt. LHV investeerimiskonto aruandes on võimalus kõik teenustasud arvestada sissemaksetena, kuid sel juhul on kliendil kohustus kontrollida, kas see on igal konkreetsel korral õigustatud.

Rahandusministeeriumi investeerimiskonto juhendis on selle otsuse tegemise hõlbustamiseks toodud järgmised näited.

Näide A: investor D investeerimiskontol on 0 rahaühikut ja sissemaksete jääk on 0 rahaühikut. Ta kannab oma investeerimiskontole 228 rahaühikut. Tema investeerimiskontol on nüüd 228 rahaühikut ja sissemaksete jääk on 228 rahaühikut.

Ta ostab AS-i ABC aktsiaid 225 rahaühiku eest ja maksab oma investeerimiskontolt tehingutasu 3 rahaühikut.

Sellisel juhul ei ole lubatud tehingutasu sissemaksena deklareerida, sest ühte ja sama summat ei tohi käsitada sissemaksena kaks korda.

Näide B: investor A investeerimiskontol on 228 rahaühikut ja sissemaksete jääk on 200 rahaühikut. Ta teeb oma investeerimiskontolt väljamakse 200 rahaühikut. Tema investeerimiskontol on nüüd 28 rahaühikut ja sissemaksete jääk on 0 rahaühikut.

Investor A kannab oma investeerimiskontole 200 rahaühikut juurde.

Investor A ostab AS-i ABC aktsiaid 225 rahaühiku eest ja maksab oma investeerimiskontolt tehingutasu 3 rahaühikut.

Sellisel juhul on lubatud tehingutasu sissemaksena deklareerida, sest tehingutasu summat ei ole varem arvestatud sissemakse osana.