Pensionifondi tootlus on II samba tulususe olulisim indikaator. Tootluse kohta leidub tuhandeid lehekülgi teooriaid, analüüse ja võrdlusi. Tootlus on saanud II sambas ka kõige rohkem tähelepanu – ikka ja jälle kirjutatakse, kuidas raha põleb. Mis on tootluse puhul üldse oluline, miks on pensionifondide tootlus selline nagu on ning kas kriitika sel teemal on olnud asjakohane.

Kuidas tootlust mõõdetakse?

Selgitan lühidalt tootluse mõõtmise metoodikat kogumisfaasis. Tootlus on vara väärtuse kasv (protsendina) võrreldes sissemakstud rahaga. Näiteks pannes täna fondi summa X, on selle väärtus 4% aastatootluse korral 40 aastaga tõusnud kumulatiivselt 380%. Oluline on ka meeles pidada, et pensionifondide puhul räägime Eestis alati netotootlusest, kust tasud ja kulud on juba maha arvestatud.

Pensionikeskuse kodulehel esitatud pensionifondide tootlused ja II samba indeksid (pensionifondide keskmine tootlus) näitavad, kui palju on muutunud ühe osaku väärtus (indeks on fondide keskmise osaku väärtuse muutus). Selline tootluse mõõtmine on vajalik erinevate pensionifonde võrdlemiseks ja see näitab pensionifondi edukust mingil ajahetkel. Fondivalitseja saab investeerida ja maksimeerida oma pensionifondi vara. Fondivalitsejast sõltumatud on aga sissemaksete suurus ja ajahetk, mil sissemakseid tehakse. Need sõltuvad pigem riigi (regulatsioon) või inimese (töötamine, palk, fondivalik) otsustest.

Pensionikoguja jaoks on oluline siiski isikliku vara väärtuse kasv. Juhul, kui raha investeeritakse ühekordse sissemaksega, piisaks ka ülalmainitud tootluse vaatamisest (valida tuleb ainult õige periood). Kogumispensionis toimub aga investeerimine annuiteedina – pidevalt tehakse väikseid sissemakseid. See tähendab, et kogutud pensionivara tootlus kujuneb kõigi sissemaksete individuaalsete tootluste kaalutud keskmise tootlusena.

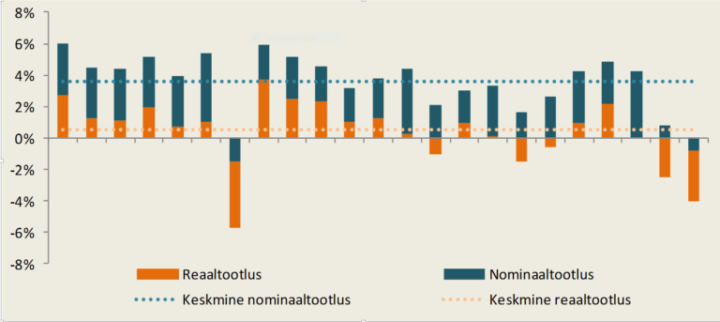

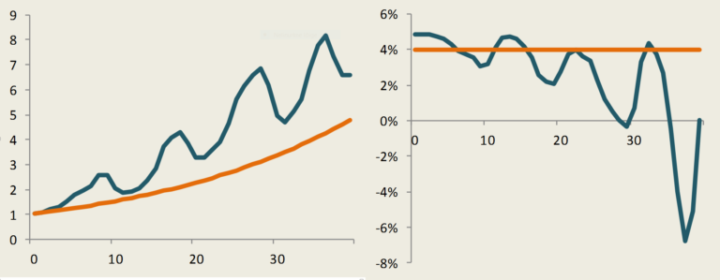

Lihtne näide: II samba keskmise puhasväärtuse indeksi (EPI) põhjal, kus inimene teeb vaid kolm sissemakset – 2002. aasta lõpus, 2007. aasta lõpus ja 2008. aasta lõpus (joonis 1). Võrreldes nüüd investeeringu lõpp-punkti osaku väärtust alguspunkti osaku väärtusega, saan kumulatiivse kasvu. Astendades saadud tulemuse pöörvõrdelise perioodiga, leian investeeringu keskmise aastase tootluse. 2002. aastal sissemakstud summa aastane tootlus oli 2017. aasta lõpuks 3,9%, 2007. aasta lõpus tehtud sissemaksel 1,6% ja 2008. aasta lõpus sissemakstud summal 4,8%. Kogu investeeringu keskmise tootluse saamiseks tuleb need tootlused kaaluda veel sissemaksete suurusega. Kui sissemaksed on võrdse suurusega, oleks keskmine tootlus 3,36% (arvutades Exceli XIRR funktsiooniga), aga kui 2008. aasta sissemakse on näiteks kaks korda suurem võrreldes teiste sissemaksetega, oleks investeeringu keskmine tootlus 3,64%.

Allikas: Pensionikeskus, autori arvutused

Joonis 1. Rahavoogude tootluse arvutamise EPI indeksiga. Tootluse määrad on periodiseeritud aastaseks tootluseks.

Seega rahavoogudega kaalutud tootluse juures mõjutavad inimese tegelikku tootlust sissemaksete suurused erinevatel perioodidel ja iga sissemakse individuaalne tootlus.

Kokkuvõttes on pensionifondide võrdlemiseks vajalik vaadata osaku puhasväärtuse kasvul põhinevaid tootluseid, kuid inimese enda pensionivara kasvu näitab rahavoogudega kaalutud tootlus.

Milline on olnud pensionifondide senine tootlus?

2017. aasta lõpus oli pensionifondide osakute väärtuse keskmine aastane kasv alates 2002. aastast 3,8% ja Eesti inflatsiooni arvestav reaalkasv 0,8%. Kaaludes selle tootluse rahavoogudega (kõik sissemaksed ja väljamaksed) saame sissemakstud raha väärtuse kasvuks 3%, ka reaalkasv jääb positiivseks, sest inflatsiooni tuleb samuti kaaluda sissemaksetega. 2017. aasta lõpu seisuga olid pensionifondid absoluutväärtuses toonud tulu umbes 500 miljonit eurot. Seega, sõltumata arvutamise meetodikast on keskmiselt pensionifondide tootlus olnud positiivne ja paigutatud raha ostujõud on kasvanud.

Teises sambas on viis fondivalitsejat 23 pensionifondiga. Kõigil fondidel on mõnevõrra erinev investeerimisstrateegia, seda isegi siis, kui fondide maksimaalne aktsiariski osakaal on sama. Ainult keskmisele tootlusele pidama jäädes ei näe me tegelikku hajusust. Mitmel pensionifondil jääb reaaltootlus 2-4% vahele ja nominaaltootlus ulatub 6%ni (joonis 2). Negatiivse reaaltootlusega on mõned konservatiivsed pensionifondid, mille eesmärk ei olegi otseselt inflatsiooni lüüa. Samuti viimase 1-1,5 aasta jooksul loodud pensionifondid, mille tulemustele avaldas 2018. aasta sügisel turgude langus suuremat mõju võrreldes vanemate fondidega.

Allikas: Pensionikeskus, autori arvutused

Joonis 2. Pensionifondide osaku väärtuse kasvu põhised nominaal- ja reaaltootlused 2018. aasta novembri keskpaiga seisuga alates fondide loomisest. (Tulenevalt võrdlusperioodide erinevusest ei ole tootlused omavahel võrreldavad, mistõttu on jooniselt eemaldatud fondide nimed).

Kahjuks ei ole pensionikogujatele Pensionikeskusest kättesaadav nende individuaalne rahavoogudega kaalutud aastatootlus kogu portfelli peale, kuid vastav arendus on plaanis lähiajal teha. Seni saab individuaalset rahavoogudega kaalutud tootlust arvutada näiteks Tuleva veebilehel. Ka internetipankades on näha kumulatiivne rahavoogudega kaalutud tootlus, aga selle periodiseerimine nõuab juba täpseid algandmeid ja matemaatilist pingutust.

Kokkuvõttes on sõltumata metoodikast II samba pensionifondide keskmised tootlused positiivsed, kuid kindlasti tasub vaadata pilti ka üksikute fondide lõikes – tootlused on olnud väga erinevad.

Pensionifondide tootluse tagamaad

Erinevate riikide pensionifondide tootluste võrdluses on Eesti II samba keskmine tootlus tavaliselt jäänud edetabeli lõppu. Riikide reaaltootluste võrdlemisel, mida teeb näiteks OECD, tuleb arvestada ka Eesti mõnevõrra kõrgemat inflatsiooni (THI). OECD riikide keskmine THI kasv oli perioodil 2002-2017 2%, aga Eestis 3,1%. Eesti positsioon OECD edetabelites on nominaaltootluse järgi seega mõnevõrra kõrgem. Kuid mis on olnud sellise tootluse põhjused? Oma investeerimisotsuseid on paremad kommenteerima fondivalitsejad ise, toon all üldistatult välja riigi vaate.

II samba loomisel seadis riik pensionifondidele investeerimispiirangud, millest olulisim on olnud aktsiariski piirang – pensionifondid võisid kuni aastani 2010 võtta aktsiariski maksimaalselt kuni 50% ja sealt edasi kuni 75% (seejuures investeerida otse aktsiatesse kuni 50%). Lisaks aktsiatele ja võlakirjadele on võimalik investeerida ka kinnisvarasse, väärismetallidesse jne. Fondivalitsejad peavad seega püsima riigi poolt seatud raamides, kuid selle sees on neil suhteliselt vabad käed.

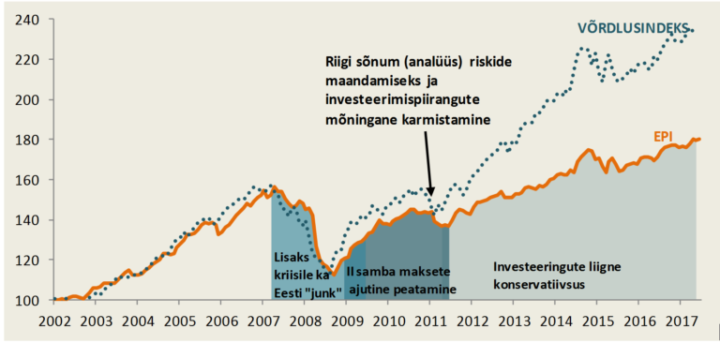

II samba tootluse võrdlemisel kasutan Euroopa laiapõhjalist võlakirja- ja aktsiaindeksist koostatud võrdlusindeksit (mõlema indeksi osakaal 50%). Kuni 2008. aasta lõpuni liikus II samba keskmine tootlus sünkroonis võrdlusindeksiga. Kriisi ajal oli II samba fondide tootluse langus sama suur kui võrdlusindeksil, kuid OECD tabelite võrdluses natuke suurem kui teiste riikide pensionifondidel. Tolleaegses “buumiajas” sisaldasid II samba portfellid muuhulgas Eesti ettevõtete võlakirju, mis hiljem osutusid nn rämpsvõlakirjadeks. Lisaks ilmnes turgude langusel investeeringutes mitmesuguseid huvide konflikte. Kaasnenud meediakära oli suur. Kriisijärgselt valmis rahandusministeeriumil analüüs, mis arvestades eeltoodud konteksti, karmistas mitmeid investeerimispiiranguid ja kust võis välja lugeda riigi natuke konservatiivsemat ootust investeeringutele. Otsesõnu sellist ootust siiski ei seatud.

Vaatamata maksimaalse aktsiariski osakaalu suurendamisele 75%ni, jäid investeeringud edaspidi hoopis oluliselt konservatiivsemaks ehk teisisõnu kärpis kriisist saadud kogemus ja avalikkuse kriitika oluliselt fondide riskiisu. Joonisel 3 on näha EPI indeksi mahajäämist võrdlusindeksist alates 2012. aasta algusest. Kuigi maksimaalne aktsiariski osakaal suurenes 75%ni, võtsid pensionifondid keskmiselt aktsiariski endiselt umbes kolmandiku osas II samba varast. Samal ajal kasvas deposiitide osakaal, ulatudes isegi kuni 27% varast. Seega on tagantjärgi hinnanguna üheks olulisemaks tootluse mahajäämise põhjuseks olnud investeeringute liigne konservatiivsus.

Allikas: Bloomberg, Pensionikeskus, autori arvutused

Joonis 3. II samba tootluse põhjused. (Võrdlusindeksiks on 50% MSCI Europe Net Total Return EUR Index ja 50% Bloomberg Barclays EuroAgg Total Return Index Value Unhedged EUR).

II samba investeerimistulu ei ole mõjutanud ainult investeeringute konservatiivsus. Pensionifondide rahavoogudega kaalutud tootluse mahajäämine EPI indeksi tootlusest on tingitud nii EPI indeksi enda mustrist (vt postituse viimast peatükki tootluse mustrist) kui ka sissemaksete dünaamikast. Näiteks peatas riik II samba maksed perioodiks 2009–2011, ehk sisuliselt ajal, mil oli võimalik odavalt osta kõrge kasvupotentsiaaliga osakuid. Kuigi hiljem toimus n-ö maksete kompenseerimine, siis need kõrgemad maksed jäid juba II samba pensionifondide “konservatiivsesse aega”, kus tootlus on olnud madalam.

Mingil määral saavad keskmist ja personaalset tootlust mõjutada ka osakuomanikud ise. Lisaks kõrgema tootlusega pensionifondi valikule võiksid osakuomanikud jälgida, et nende investeeringud oleksid n-ö riskiprofiili mõttes õiges või vanusele vastavas strateegias. Mida noorem on inimene, seda suurema aktsiaosakaaluga võiks olla tema pensionifond. Näiteks on palju noori 50% aktsiaosakaaluga fondides (progressiivne strateegia), kuigi nende portfelli aktsiaosakaal võiks olla kõrgem. Samuti hakkab silma üha suurenev konservatiivsetes fondides olevate noorte hulk. Enamikule neist on pensionifond loositud ja nad pole oma loosifondi ümber muutnud. Kui algselt oli konservatiivse loosifondi eesmärk sundida noori ise aktiivset fondivalikut tegema, siis praktika näitab, et viimastel aastatel tehakse seda üha vähem. Tagamaks noorte jõudmise sobiva strateegiaga pensionifondi, on plaanis muuta pensionifondi loosimise korda ja hakata valiku tegemata jätnud inimestele loosima fondi agressiivsete pensionifondide hulgast.

Allikas: Pensionikeskus, autori arvutused

Joonis 4. II sambaga liitunute jaotus pensionifondide strateegia järgi. (Protsent näitab nende pensionifondide keskmist aastast tootlust).

Jooniselt 4 paistab veel silma, et süsteemist on puudu 100% aktsiaosakaaluga fondid. Vastavad seaduse muudatused on jõudnud riigikokku ning 2019. aastast on plaanis kaotada II samba pensionifondide maksimaalse aktsiariski piirang. Suure tõenäosusega näeme seega edaspidi ka 100% aktsiariski osakaaluga fonde.

Kokkuvõttes on II samba fondide tootlust mõjutanud nii riigi, fondivalitsejate kui ka osakuomanike otsused, mis on viinud ehk liiga konservatiivsete investeeringuteni.

Kas tootlus võib ületada SKP kasvu?

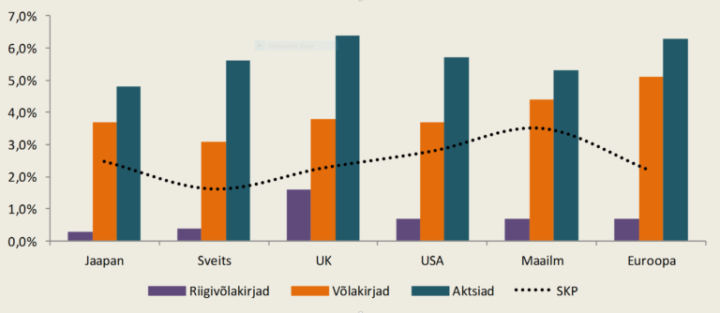

II samba kriitikud on väitnud, et tootlus ei saa ületada SKP ega I samba indeksi kasvu, mistõttu ei ole II sammas pensionisüsteemile kunagi kasulik. Eelmises postituses näitasin, et vananeva rahvastiku olukorras võib kogumispension olla kasulik ka siis, kui selle tootlus on madalam SKP kasvust. Seega on see väide juba eos vale. Kuid ka senine tootluse ja SKP kasvu statistika ei toeta seda väidet. Pigem vastupidi – nii aktsiad kui ettevõtete võlakirjad on ületanud oluliselt SKP kasvu perioodil 1968–2017 (ja isegi veel pikemas perioodis, vt siit), SKP kasvule jäävad alla ainult riigivõlakirjade tootlused. Kui lugeda kriitikute tootlust ja SKPd puudutavat väidet tähelepanelikult, siis tegelikult võrreldakse kogu kapitali majanduses (mis on kordades laiem mõiste kui nt aktsiad) ja SKPd. Samas ei ole II samba kriitikud esitanud oma teooriat tõestavaid numbreid aktsiate/võlakirjade (va riigivõlakirjad) ning SKP kasvu võrdluse kohta. Nii jääb kogu argumentatsioon poolikuks. On selge, et tootluse ja SKP kasvu võrdlusel põhinev kriitika ei saa olla kohane üksnes Eesti kontekstis – juhul kui see teooria oleks tõsi, siis on eksinud nii teised riigid, Euroopa Komisjon kui ka OECD oma pikaajalistes prognoosides ja pensionisüsteemide ülesehitamisel.

Allikas: OECD, Credit Suisse Global Investment ReturnsYearbook 2018, autori koondatud

Joonis 5. Aktsiate, võlakirjade, riigivõlakirjade ja SKP reaalkasvu võrdlus perioodil 1968-2017.

II samba kriitikute väited muudab veelgi kummalisemaks nende kasutatud eeldus, et pensionifondide tootlus on ka tulevikus pikaajaliselt 40% Eesti SKP kasvust, nagu väidetavalt seni on olnud. Kui aga nende teooria, mille kohaselt tootlus peab võrduma SKP kasvuga, peaks paika, ei tohiks ju tootlus olla pikaajaliselt ka oluliselt madalam kui SKP kasv, sest vastasel korral koosneks kohaselt SKP tulevikus ainult palgafondist ja kapitali majanduses ei oleks.

Kriitikud on oma arvutustes võtnud II samba tulevaseks tootluseks 40% Eesti SKP kasvust. Samas pensionifondid investeerisid eelmisel aastal Eestisse ainult 10% oma varast, mistõttu tootluse seos Eesti majanduskasvuga on väga väike. Kõigi eelduste kohaselt see seos tulevikus ka oluliselt ei suurene. Kui Eesti nominaalne majanduskasvu prognoos on pikaajaliselt umbes 4% aastas, siis on vähetõenäoline, et maailma finantsturud kasvavad samal ajal nominaalselt 2% aastas, eriti arvestades joonisel 5 toodut, kus ainuüksi aktsiate ja võlakirjade reaalkasvud on sellest mitu korda kõrgemad.

Kokkuvõttes on erasektori võlakirjade ja aktsiate tootlus minevikus oluliselt ületanud SKP kasvu.

Kas tootlus määrab kõik?

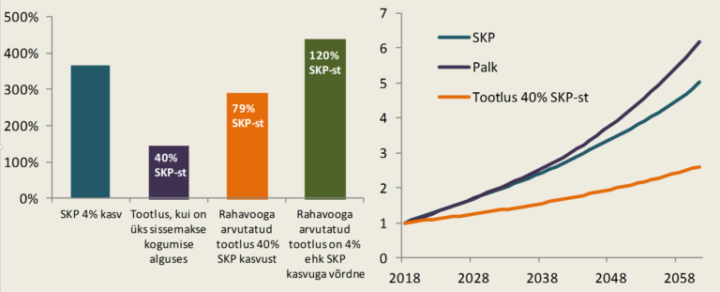

Tundub enesestmõistetav, et tootlus on kogumispensionis ülioluline. Kas see on aga ainus määrav tegur? Kas juhul, kui tootlus on 40% võrdlusindeksi (nt sotsiaalmaks) kasvust, saamegi II sambast 40% madalamat pensioni nagu on arvutatud näiteks siin? Nii see siiski ei ole. Kogumispensionis on olulised sissemaksed (rahavood) ja tootlus võrdsel määral. Esimene sissemakse saab tootlusest kogu ulatuses osa, samas kui viimast sissemakset, vahetult enne pensionile minekut, tootlus ei mõjuta.

Teeme sama arvutuse, nagu eelpoolviidatud Postimehe artiklis, perioodiliste sissemaksetega, kus sissemaksete suurus sõltub palga kasvust ja juba kogutud summa väärtus tootlusest. Kuna palga kasv ületab tööjõu vähenemise korral SKP kasvu, siis on iga sissemakse juba algselt kasvanud kiiremini kui SKP (või I samba tulud). Rahavoogudega arvutuses saame kogutud summaks 79% SKP kasvust, isegi kui tootlus on ainult 40% SKP kasvust. Seega mõjutavad kogutud summat lisaks tootlusele väga oluliselt ka sissemaksed. Samas, kui järgida kriitikute teooriat, kus kapitali kasv ja seega ka tootlus peavad võrduma SKP-ga, tuleks kogutud summa juba 120% SKP kasvust (või I samba tulude kasvust). Jooniselt 5 aga nägime, et finantsturud on suutnud minevikus oluliselt lüüa SKP kasvu, mistõttu tegelik potentsiaal on oluliselt suurem kui 120% SKP-st.

Allikas: Rahandusministeerium, autori arvutused

Joonis 6. II samba kogutud pensionivara kasv võrreldes SKP-ga (I samba tuludega) aastaks 2060 erinevate metoodikate korral (parempoolne joonis). (Arvutuste peamised eeldused on vasakpoolsel joonisel).

Sarnase arvutuse saame lihtsalt teha ka mineviku kohta, kui asendame rahavoogudega kaalutud tootluse arvutuses EPI indeksi SKP kasvuga. Kahe arvutuse erinevus kogutud pensionisummas on vaid 13% tegeliku tootluse kahjuks. Kaotuse vahe 13% vs 60% (lisaks ülaltoodud metoodikale) tuleneb sellest, et kiire majanduskasv oli eelkõige II samba algusaastatel, mil sissemaksete mahud oli väiksemad, aga ka n-ö “kriisiajast”, mil II samba maksed olid üldse peatatud. Suurem osa rahast on II sambasse liikunud just alates 2012. aastast, mil tootluse ja SKP kasvude vahe on olnud väike.

Kokkuvõttes on kogumispensionis tootlusega samavõrd oluline järjepidev kogumine ja palga kasv (sissemakse suuruse kasv).

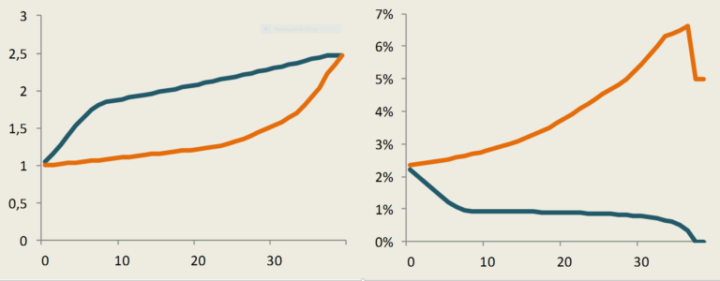

Miks tootluse “muster” on oluline?

Eelnevalt jäi käsitlemata, kui palju mõjutab rahavoogudega kaalutud tootlust fondiosaku puhasväärtuse muutus (ehk n-ö “muster”). Vaadates joonise 7 vasakpoolset pilti, kus on toodud kahe fondiosaku kasv 40 aasta jooksul, arvaks ilmselt enamus meist, et sinise joonega fond on kogujale parem, kuna osaku väärtus on perioodi lõpus oluliselt kõrgem. Sinise joonega fondiosaku keskmine aastane kasv on ligi 5% ja oranži joonega osakul 4%. Kui teha samadest osaku väärtustest arvutus iga aastase sissemakse korral tegeliku tootluse kohta, saame tulemuseks parempoolse pildi. Sealt on näha, et tegelikult on enamus sinise joonega fondi sissemaksetest madalama tootlusega kui oranži joonega fondil. Suurim erinevus on just iga kasvuperioodi tipus. Kui igal aastal ostame osakuid võrdse summa eest, oleks sinise joonega fondi rahavoogudega kaalutud tootlus 3,3% ja oranži joonega fondil 4%.

Allikas: Autori väljamõeldud arvutused

Joonis 7. Näitlik arvutus kahe fondi osaku muutusest (vasak joonis) ja erinevatel ajahetkedel tehtud sissemaksete keskmisest tootlusest perioodi lõpus (parem joonis).

Eelnev ei tähenda, et sinise fondi tootlus ongi pidevalt halvem, vaid lihtsalt seda, et kogumise lõpp või võrdluse aeg sattus tsükli põhja. Mõni aasta varem oleks tulemus olnud kardinaalselt vastupidine. Osaliselt saaks tõmmata siit paralleele ka II sambasse. Isegi, kui me ühe tsükli kasvu “maha magasime” liigse konservatiivsusega, võib see kokkuvõttes järgmise tsükli põhjas meile hoopis kasuks tulla. Järgmises “põhjas” osaku väärtuse kasvud jälle lähenevad üksteisele, kuid II sambas on konservatiivsema investeeringu korral rohkem vara (rahavoogudega kaalutud tootlus on suurem).

Joonis 7 ilmestab ka vajadust vähendada mõnevõrra riski (volatiilsus), kui lähenetakse pensionieale, vastasel juhul võib lihtsalt ebasobiv tsükkel senise hea tootluse ära nullida. Selleks soovitab OECD elutsükli fonde (näiteks Rootsis pakub seda riik, Eestis on elutsükli fond Swedbankil), kus vanuse kasvades riskid automaatselt vähenevad. Või alternatiivina saab II sambas inimene ise vahetada oma osakud vähem riskantsesse fondi, nagu on näha ka joonisel 4.

Teen veel ühe näite, kus kahe fondi osaku väärtuste keskmine kasv on perioodi lõpuks võrdne (2,2%). Investeerides raha ühe sissemaksena perioodi alguses, ei oleks tulemuses vahet. Aga näiteks 40-aastase kogumisperioodiga (või muus ajaraamis) on võrdsete sissemaksete korral oranži fondi koguja kogutud summa 50% kõrgem sinisesse fondi koguja omast. Rahavoogude tootlus on vastavalt 3% ja 1%. Seega fondiosaku muutuse “muster” võib mängida väga olulist rolli vara väärtuse kasvus.

Allikas: Autori väljamõeldud arvutused

Joonis 8. Näitlik arvutus kahe fondi osaku muutusest (vasak joonis) ja erinevatel ajahetkedel tehtud sissemaksete keskmisest tootlusest perioodi lõpus (parem joonis).

Siinses peatükis toodu on kokkuvõttes siiski ainult autori fantaasia. Tegelikkuses on võimalikke tulevikustsenaariumeid lõpmatu arv. Kuid on oluline, et teadmata täpselt tulevikku, ei saa me täie kindlusega väita, et senine tootlus on olnud halb või ei ole vastanud eesmärgile (pensioni ja palga suhte säilitamine ka mitmekümne aasta pärast). Finantsturgude või majandustsükli ühes faasis tehtud järeldused tootluse kohta (unustades korraks isegi demograafia), võivad hiljem osutuda täiesti valeks.

Kokkuvõte

- On tõsi, et II samba tootlus ei ole viimastel aastatel vastanud ootustele. Põhjused on tingitud nii riigi, turuosaliste kui ka osakuomanike valikutest. Teadmata tulevikku, ei ole aga võimalik anda kindlat hinnangut tootluse “headusele”.

- Pensionikogumisel on tootluse arvutamiseks vajalik kasutada rahavoogudega kaalutud tootlust. Pensionifondide omavahelise või võrdlusindeksite tootluse võrdlemisel on vajalik osaku puhasväärtusel põhinev tootlus.

- II samba kriitikute tehtud arvutuste metoodika on olnud puudulik ja kasutatud eeldusi ei ole ammendavalt põhjendatud.

- Kui süveneda kogumispensioni detailidesse, siis on näha selle suur potentsiaal eelkõige vananeva rahvastikuga ühiskonnas. Arutelu fookus peaks olema sellel, kuidas potentsiaali maksimaalselt ära kasutada, mitte kuidas sellest loobuda. Investeerimispiirangute lõdvendamine ja tasude märkimisväärne langetamine 2019. aastal on järjekordne samm tootluse suurendamiseks.