Alguseks üks meeldetuletus – kohustuslik kogumispension (II sammas) on Eesti riikliku pensionikindlustussüsteemi osa, see on loodud toeks riiklikule pensionisambale (I sammas) ja peab töötama samade eesmärkide saavutamise nimel – et inimesed saaksid piisavat pensioni (sotsiaalne jätkusuutlikkus) ja et jätkuks raha nende pensionide väljamaksmiseks (finantsiline jätkusuutlikkus).

Kui inimene käib tööl, panustab ta oma tulevasse pensionipõlve. Esimeses sambas kogub ta pensioniõigusi, mis määravad hiljem makstava pensioni suuruse (pensione makstakse välja laekuvatest maksurahadest). Teises sambas kogub ta raha ja pensioni suurus, mida selle eest maksta saab, selgub pensionile minnes.

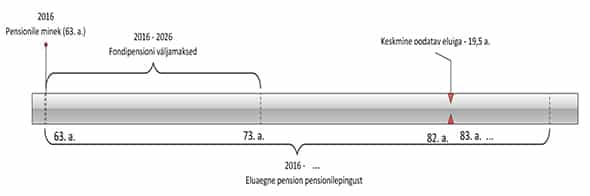

Kui inimene jõuab vanaduspensioni ikka (praegu 63 aastat), tekib tal õigus minna pensionile ja hakata saama väljamakseid mõlemast sambast.

Nagu riikliku pensioni puhul, kehtib ka teise samba pensioni puhul põhimõte, et seda makstakse inimesele tema vanaduspõlve lõpuni (kindlustuses tuntakse seda põhimõtet ka kui pikaealisuse riski katmine). Riski, et inimene elab keskmisest kauem ja et talle tuleb pensionina maksta rohkem, kui ta teise sambasse kogus, võtab elukindlustusselts. Seega tuleb teisest sambast pensioni saamiseks reeglina sõlmida elukindlustusseltsiga pensionileping.

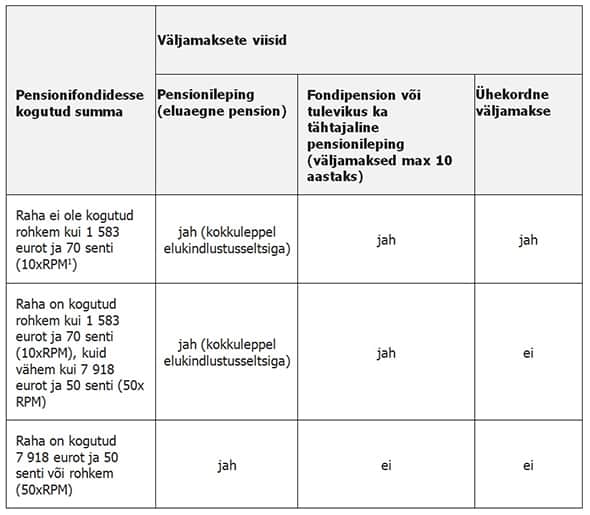

Olukordadeks, kus raha on kogutud liiga vähe, et seda eluaegse pensionina välja maksta, on ette nähtud erandid – ühekordne väljamakse ja fikseeritud perioodiks (mitte elu lõpuni) kokkulepitud regulaarsed väljamaksed (fondipension) otse pensionifondidest. Piir, mis ütleb, kas raha on kogutud piisavalt või mitte on seotud miinimumpensioni ehk rahvapensioni määraga. Rahvapensioni määra kehtestab Vabariigi Valitsus ja seda määra indekseeritakse riikliku pensioni indeksiga. Alates 2015. aasta 1. aprillist on rahvapensioni määr 158,37 eurot.

Praegune väljamaksete korraldus

Pensioni saamiseks tuleb elukindlustusseltsiga sõlmida pensionileping, kui pensionifondidesse on raha kogutud vähemalt 50-kordse rahvapensioni määra jagu, s.o vähemalt 7918 eurot ja 50 senti. Kui pensionileping on sõlmitud, hakkab elukindlustusselts pensioni välja maksma ja teeb seda inimese elu lõpuni. Sarnaselt riikliku pensioniga ei ole pensionisaajal ka siin vaja karta, et pensioni maksmine ühel hetkel lõpeb, sest raha enam ei ole. Pensioni suuruse saab välja arvutada pensionikeskuse veebilehel esitatud kindlustusseltside kalkulaatori abil.

Erandiks on olukorrad, kus raha on kogutud vähem.

Kui pensionifondidesse kogutud raha ei ületa 10-kordset rahvapensioni määra (1583 eurot ja 70 senti), saab selle summa soovi korral korraga välja võtta.

Kui pensionifondidesse kogutud summa jääb 1583 euro ja 70 sendi (10-kordne rahvapensioni määr) ning 7918 euro ja 50 sendi (50-kordne rahvapensioni määr) vahele võib inimene eluaegse pensioni asemel valida väljamaksed kindlaks perioodiks, so fondipension.

Väljamaksete perioodi pikkus sõltub inimese vanusest, näiteks 63-aastase inimese puhul makstakse kogutud raha fondipensionina välja kümne aasta jooksul. Kui kümme aastat saab läbi, ei ole rohkem ka teisest sambast raha saada. Et väljamakse suurus fondipensioni puhul liiga väike ei oleks, saab väljamaksele määrata miinimumsumma. See tähendab, et inimesel on aasta jooksul õigus kätte saada kolmekordse rahvapensioni määra suurune summa ehk umbes 475 eurot (umbes 40 eurot kuus). Kui kogutud summad on väiksemad (alla 30-kordse rahvapensioni määra ehk alla 4751,1 euro), tähendab miinimumsumma kasutamine seda, et kogu raha kasutatakse ära kiiremini ja väljamaksete tegemine lõpeb tegelikult varem kui algselt kokku lepiti.

Väljamaksed pensionifondist ja pensionilepingust

Tuleviku väljamaksete paindlikum võimalus

Kuigi ka väiksemate summade puhul ei keela seadus pensionilepingu sõlmimist ei ole see kõige praktilisem lahendus. Kui raha on kogutud vähe, siis kujuneb ka pension väga väike, sest seda makstakse oluliselt pikema aja jooksul kui näiteks fondipensioni puhul.

Selleks, et inimestel, kel ei ole kogutud eluaegse pensioni maksmiseks piisavalt raha, oleks ka siiski soovi korral võimalik oma väljamaksete suurus fikseerida ja investeerimisriski kandmisest loobuda, on lähitulevikus plaanis fondipensioni kõrvale tuua tähtajalised pensionilepingud. Sellise lepingu tähtaeg hakkaks fondipensioniga sarnaselt sõltuma inimese vanusest (kümme aastat, kui inimene on 63-aastane). Kui fondipensioni puhul sõltuvad väljamaksed pensionifondide investeerimistulemustest ja võivad sel põhjusel kuust kuusse kõikuda, siis tähtajalise pensionilepingu puhul maksaks elukindlustusselts garanteeritud intressi, mistõttu oleks väljamaksete suurus muutumatu.

Kogutud summad ja neile vastavad väljamaksete viisid

Aastatel 2009–2014 pensionilepingute alusel makstud keskmine pension oli 50 eurot kuus (eluaegne pension), sealjuures 2014. aastal sõlmitud lepingute keskmine pension 56 eurot kuus. Keskmine fondipensioni väljamakse oli samal perioodil 48 eurot. Keskmine ühekordne väljamakse oli 1 040 eurot.

Teise sambasse on raha kogutud küllaltki lühikest aega, mistõttu on ka selle samba pensionid olnud esialgu pigem tagasihoidlikud. Ajapikku teise samba tähtsus kasvab ja siit makstava pensioni osakaal hakkab moodustama keskmiselt kolmandiku esimese ja teise samba pensionidest, keskmisest kõrgema sissetulekutega inimestel isegi suurema osa. Siiski ei tähenda teine sammas ka tulevikus täiendavat sissetulekut võrreldes praeguste pensionäridega. See katab augu, mis demograafiliste muutuste tagajärjel esimesse sambasse tekib – lihtsustatult öeldes hoiab teine sammas tulevikus meie pensioni palga suhtes samal tasemel nagu see on praegu meie vanavanematel või vanematel.

Loe lisa rahandusministeeriumi II pensionisamba väljamaksete analüüsist.