Praegu on Eesti ettevõtted kindlustanud end rohkem kui 4000 äripartneri vastu, et ennetada võimalikke makseriske ja kahjusid oma ärile ning samal ajal julgemalt oma äri kasvatada. Kuidas aga see kindlustus töötab?

Eksporditehingutega seotud makseriskide kindlustamine on täna uus ja pisut võõras just ettevõtetele, kellel on ees alles esimesed eksporditehingud ning kelle jaoks polegi tegelikult varem head lahendust kättesaadaval olnud. Võrdluseks võib välja tuua, et kogenud ja teadlikud Eesti eksportijad kasutavad oma välispartnerite makseriskide kindlustamise võimalust juba aastaid. Samas mõjutavad partnerite makseraskused rohkem just väiksemaid ettevõtteid, kelle jaoks võib välispartneri pankrot tuua valusaid tagajärgi ning mõjutada oluliselt eksportija enda tegevust.

Kuidas alustada?

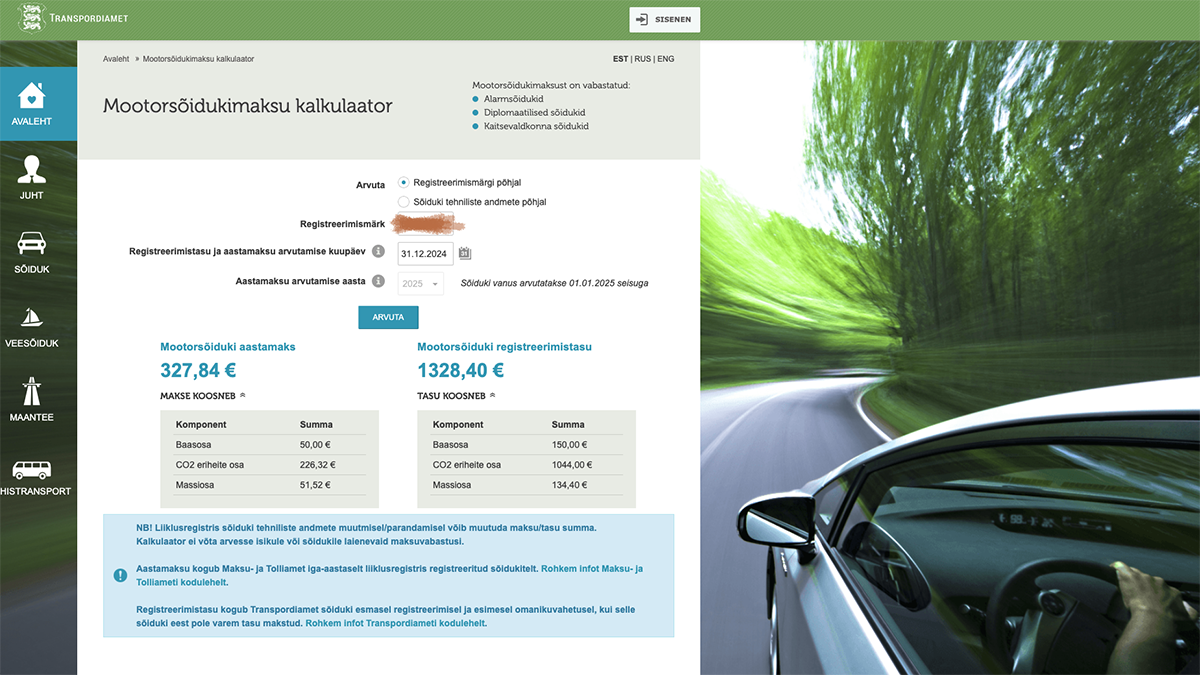

Eksporditehingu kindlustamine algab sellest, et igal ettevõttel on võimalik veebis asuvast ekspordikindlustuse kalkulaatorist järgi vaadata, kui palju tehingu kindlustamine talle maksma läheb ja teha läbi vajalikud sammud kindlustuslepingu sõlmimiseks. Kui Eesti ettevõtte äripartneriks oleva firma taust on kindlustusettevõtte poolt kontrollitud ja usaldusväärne, väljastatakse ettevõttele poliis. Seejärel saabki ettevõtja oma kauba välismaale saata või alustada teenuse osutamist välismaal asuvale äripartnerile.

Oluline on ka teadmine, et kui kindlustusleping on sõlmitud, saab müüja keskenduda oma põhitegevusele ning ostjate finantsvõimekuse ja maksekäitumise jälgimine jääb kindlustusseltsi hooleks.

Mis saab, kui ostja ei tasu arvet kokkulepitud ajaks?

Esmased meeldetuletused arve tasumiseks saadab eksportija oma äripartnerile ise. Esmaseks sissenõudmiseks on ettevõttel aega 15 päeva ja kui see ei anna tulemust, tuleb saata ettevõttel oma kindlustusandjale teade maksehäire kohta. Kindlasti tuleks informeerida ka sellest, kui ettevõte on saanud äripartneri kohta ebasoodsat teavet, näiteks algatatud pankrotimenetluse kohta. Sellised olukorrad võivad juhtuda ka enne saabuvat maksetähtaega.

Pärast maksehäirete esitamist kaasatakse sissenõudmisesse kolmas osapool, kelleks on kindlustusselts või inkassofirma. Kokkulepitud aja jooksul ehk üldjuhul 6 kuu jooksul arvates maksetähtajast toimub võlgade sissenõudmine inkasso abil. Kui selle aja jooksul ostja siiski ei maksa või pankrotistub, on tegemist kindlustusjuhtumiga ja seejärel saab ettevõte esitada kindlustusseltsile hüvitistaotluse. Kindlustusselts vaatab kindlustushüvitistaotluse läbi 30 päeva jooksul ja teeb siis vastava otsuse ning kindlustushüvitis makstakse välja 15 päeva jooksul.

Üldiselt on hea meel tõdeda, et põhimõte "parem karta kui kahetseda" levib uusi eksporditurge ja uusi äripartnereid otsivate Eesti ettevõtete seas üha enam – seda näitab ka ettevõtjate kasvav huvi ekspordikindlustus.ee veebikeskkonna vastu. Küll aga tasub meeles pidada, et valvsust ei tohiks kaotada ka pikaajaliste koostööpartnerite osas – nendega seotud ebaõnnestunud äritehinguid on isegi rohkem.