Kokkuvõte Lääne-Viru Rakenduskõrgkooli Majandusarvestuse õppekava üliõpilaste 2015. a sügissemestri finantsjuhtimise praktikast.

Tugevas konkurentsis tuleb ettevõtetel pidevalt valvel olla ja oma olemasolu vajalikkust tõestada. Täna peab juhtkond iga planeeritavat ja ellu viidavat sammu hoolega läbi mõtlema. Miks? Põhjus lihtne – tööjõud ei ole enam odav, käibed ei kasva soovitud kõrgustesse ja kasumi reinvesteerimine niisama lihtsalt enam ei käi. Osaliselt on spekuleeritud uue majanduslanguse eelse perioodiga?!

Seda, kui hästi möödunud perioodil ressursse juhiti, kajastab ettevõtte majandusaasta aruanne. Viimast peetakse sageli ettevõtte visiitkaardiks, mis edastab numbriinfo ja mille tagant paistab välja kvalitatiivne informatsioon.

Käesolevas artiklis esitatakse kokkuvõte Eestis tegutsevate ettevõtete/asutuste finantsnäitajate analüüsitulemustest aastatel 2012– 2014.

Andmeid kogusid LVRKK Majandusarvestuse õppekava kolmanda kursuse üliõpilased finantsjuhtimise praktika käigus. Üliõpilasel oli aega nö ettevõtte revideerimiseks neli nädalat. Kõik esitatud arvutused on kontrollitud ja tuginevad kinnitatud majandusaasta aruannetele. Konfidentsiaalsusest tulenevalt ei ole artiklis ühegi ettevõtte nime, arvutuste tulemusi ja hinnanguid koos presenteeritud. Tulemused on esitatud üldistatud kujul.

Finantsjuhtimise praktika eesmärk oli luua võimalus finantsjuhtimise alaste teadmiste rakendamiseks praktikas läbi igapäevatöös osalemise ja kogetu analüüsimise. Sisuliselt oli tegemist võimalusega luua ja endas välja kujundada vajalikud finantsjuhtimise vilumused majandusüksuse strateegiast/arengusuundadest lähtudes.

Praktika õpiväljundid

Finantsjuhtimise praktika läbinud üliõpilane:

-

analüüsib ettevõtte finantsjuhtimise erinevaid valdkondi, töökorraldust ja finantsjuhtimise koostöö põhimõtteid;

-

koostab konkreetse valdkonna järgmise periood tulude ja kulude finantsprognoose;

-

analüüsib asutuse/ettevõtte kulude struktuuri ning koostab finantskalkulatsioone tootele või teenusele;

-

seostab finantskavandamist ja finantsanalüüsi ning hindab asutuse/ettevõtte majandustulemusi suhtarvude tõlgendamise abil;

-

analüüsib ja hindab ettevõtte finantseerimis- ja investeerimistegevusi ning esitab põhjendatud ettepanekud finantsvaldkonna juhtimisotsusteks;

-

analüüsib oma teadmiste, oskuste, väärtuste ja hinnangute kujunemist praktilise kogemuse kaudu;

-

esitleb praktika käigus sooritatud tegevusi lähtudes praktikaprogrammist.

Valimi kirjeldus

Valimisse kuulusid järgmised ettevõtted/asutused:

Avatar OÜ; Järve Biopuhastus OÜ; Segers Eesti OÜ; Tartu Linnavalitsus; OG Elektra AS; OÜ Saare Ehituspuit; Empower AS; Eesti Post AS; AS Maag Konservitööstus; Ida-Virumaa Kutsehariduskeskus; OÜ Cambi; OÜ Tomesko; Ferdmaster OÜ; AS Salvest; Erra Agro OÜ; Väike-Maarja Vallavalitsus; Maag Grupp AS; Piira Talu OÜ; Teearu Grupp OÜ; Aqva Hotels OÜ; Jeld-Wen Eesti AS; AS Sangar; Politsei-ja Piirivalveamet jne.

Finantsanalüüsi ja finantsjuhtimise puhul räägitakse üldjuhul kahest suurest meetodi grupist – horisontaal- ja vertikaalanalüüsist ning finantsnäitajate vahelistest seostest ehk finantssuhtarvude leidmisest. Viimasele keskendumegi just selleks, et teada saada, milline on vaatluse all olnud ettevõtete/asutuste finantsseis.

Suhtarvude kasutamise ja jälgimise tähtsus

Suhtarvud on olulised näitajad raamatupidamise numbrite käsitlemiseks. Suhtarvu leidmiseks jagatakse üks arv teisega. Loogiliselt ja järjekindlalt kasutatuna annavad tegevust iseloomustavad suhtarvud olulist informatsiooni ja peegeldavad muutusi. Suhtarvudest on kõige rohkem kasu, kui neid arvutada ja analüüsida regulaarselt. Lihtsaim näide on uurida ettevõtte majandustegevuse tulemusi käibe ja puhaskasumi korral. Ka võib suhtarve rakendada eri aastate ja ettevõtete võrdluses. Kuna kaks ettevõtet ei ole kunagi oma ettevõtmises sarnased, siis on see tegelikkuses raskendatud. Igal juhul on soovitav tutvuda uuritava ettevõtte tegevusvaldkonnaga.

Aruannete tõlgendamisel peetakse esmatähtsaks järgmisi valdkondi: likviidsus, efektiivsus, kasumlikkus ja finantseerimise küsimused. Likviidsuse, efektiivsuse, finantseerimise arvutamiseks ja hindamiseks tuleb ette võtta bilanss.

Likviidsus hindab, kas tegevuse jätkamiseks on ettevõttel vabu vahendeid, nö piisavalt raha. Efektiivsus iseloomustab varade kasutamist, finantseerimine aga näitab võõrvahendite kasutamise ulatust ja annab teada, kas ja mil määral saab ettevõte seda endale lubada. Kasumlikkus näitab, kui palju on müügi pealt tagasi teenitud ning andmed pärinevad kasumiaruandest (Raudsepp, 1999).

Suhtarve kasutatakse selleks, et avastada võimalikud ettevõtte rahandusseisundi riskikohad, mis võivad tulevikus probleeme tekitada ning leida eelised, millest võiks ettevõte tulu saada, eelkõige just juhtimisotsuste tegemisel (Illisson, 2004).

Analüüsides erinevate ettevõtete majandusaasta aruandeid, saab välja tuua järgmised suhtarvugrupid, mida kõige enam kasutatakse:

- lühiajalise maksevõime ehk likviidsuse näitajad;

- efektiivsuse näitajad ehk varade kasutamise suhtarvud;

- kapitalistruktuuri ja pikaajalise laenu kasutamise näitajad;

- tasuvus- ehk rentaablussuhtarvud.

Järgnevalt selgitame tulemusi samm-sammult valimisse kuulunud ettevõtete koondtulemuste põhjal. Käesolevas artiklis ei ole ettevõtteid ükshaaval esile toodud koos finantstulemusega, sest eesmärk oli luua nn üldpilt praktika tulemustest.

Lühiajalise maksevõime hindamine perioodil 2012–2014. a

Lühiajalise maksevõime hindamine peab näitama, kas firmal on küllaldaselt raha ja kiiresti rahaks muutuvat vara oma kohustuste tasumiseks. Suhtarvu leidmiseks kasutatakse bilansist käibevara ja lühiajaliste kohustuste andmeid.

![]()

Kui kordaja väärtus on suurem või võrdne kui 1,6, siis ettevõte on maksevõimeline.

Kui suhtarv asub vahemikus 1,20 – 1,59, on maksevõime rahuldav. Tulemus asub vahemikus 0,9 – 1,19, siis on maksevõime mitterahuldav. Suhtarv < 0,9, siis on tegemist maksevõimetu ettevõttega.

Ettevõtete analüüs näitas (vt tabel 1), et lühiajalise võlgnevuse kattekordaja tulemus oli aastate lõikes muutlik.

| 2012. aastal | Suhtarvu vahemik oli 1,12–1,59 |

Kui hea tulemus asub vahemikus 1,6-2,0, siis saab öelda, et 2012. a olid tulemused rahuldavad. |

| 2013. aastal | Suhtarvu vahemik oli 1,32–1,60 |

Tulemused on endiselt rahuldavad, kuigi suhtarvu tulemused algavad veidi kõrgema tasemega pihta. Endiselt on tulemused sellised, et 1 euro lühiajalise kohustuse kohta on ettevõttel maksimaalselt 1,6 eurot käibevara. |

| 2014. aastal | Suhtarvu vahemik oli 1,60–1,84 |

2014. a tulemus on juba selline, mis viitab heale maksevõimele, st et suhtarvu tulemused on juba arvestatavad, kinnitavad maksevõimet. Iga lühiajalise kohustuse euro kohta ettevõttel olemas vähemalt 1,6 eurot käibevara. Kui kohustus tasuda, siis jääb teoreetiliselt ettevõttele veel käibevara alles. |

Järeldus: Kui tulemusi võrrelda varasema perioodi tulemustega, siis saame teada, et viimased analüüsiandmed peegeldavad taseme langust, st et ettevõtetel pole enam sellises mahus käibevara nagu enne. Võib ühest küljest viidata sellele, et käibevara plokk tervikuna on kokku tõmbunud või siis et lühiajaliste kohustuste kogusumma bilansis on kasvanud.

Kuna lühiajalise võlgnevuse kattekordaja ei anna detailselt teada, mis peitub käibevarade sees, siis teeme järgmisena kokkuvõtte happetesti tulemustest.

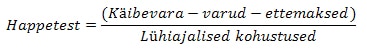

Happetest ehk likviidsuskordaja võtab vaatluse alla likviidsed varad (raha ja selle ekvivalendid ja nõuded) ja jagab selle tulemuse läbi lühiajaliste kohustustega. Tulemus on sobilik siis, kui suhtarvu vastus jääb piiridesse 0,6-1. See omakorda tähendab, et bilansikuupäeva seisuga on ettevõttel /asutusel ühe lühiajalise kohustuse katmiseks reaalselt likviidset vara 60% kuni 100% ehk 0,60 – 1 eurot.

Majandusarvestuse eriala üliõpilaste praktikaaruanded annavad koondina teada, et uuritud ettevõtete puhul jäi happetesti tulemus aastate lõikes erinevatele tasemetele (vt tabel 2).

| 2012. aasta | Suhtarvu vahemik oli 0,06–0,35 |

Tulemus kehvake, ei näita, et ettevõtetel hästi oleks. Saame järeldada, et ettevõtetel on palju varusid, mis muidu on käibevara grupi tervikuna suureks kasvatanud. Kui nüüd varud nö kõrvaldada arvutusest, siis ongi asi kehva ehk „hapu“. Ettevõttele jääb alles likviidset vara ühe kohustuse euro katmiseks max 35 eurosent. See aga ütleb, et oleme ju ikkagi 65 senti eurosest kohustusest katmata jätnud. |

| 2013. aasta | Suhtarvu vahemik oli 0,12–0,42 |

Olukord muutusteta, ikka tulemused halvad. |

| 2014. aasta | Suhtarvu vahemik oli 0,15–0,43 |

Ka sellel aastal pole tulemused paranenud, ikka olukord halb. Ettevõtted peaksid uurima ja analüüsima olukorda sagedamini, sest vahetult enne bilansipäeva saab tehingute tegemise/mitte tegemisega olukorda mõnikord märkimisväärselt paremaks muuta…) |

Järeldus: Tulemused ütlevad, et uuritud perioodil oli valimisse kuulujatel suured varud. Võrreldes varasema perioodi tulemusega, selgus, et happetesti osas pole näitajad paranenud, vastupidi, pigem on tase veelgi kukkunud. Sisuliselt ütleb see, et ettevõtetel pole likviidset vara lühiajaliste kohustuste katmiseks. See omakorda viitab ebakindlale tulevikule…)

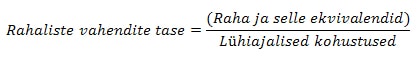

Rahaliste vahendite tase on suhtarv, mis peegeldab ettevõtte või asutuse maksevalmidust ehk seda, kui palju on raha ühe lühiajalise kohustuse euro koheseks tasumiseks.

Erialase kirjanduse põhjal saab väita, et sobilik vahemik tulemusele on tase 0,2 kuni 0,4 ehk ühe euro kohustuse katmiseks peab ettevõttes kohe olemas olema vähemalt 20 – 40 eurosenti. Seega jääks siis veel kohustusest tasuda 80-60 eurosenti.

Praktikaaruanded kinnitasid, et tulemused olid väga kõikuvad. Kohati oli keeruline ka suurte vahemike tõttu tulemustele hinnangut anda (vt tabel 3).

| 2012. aasta | Suhtarvu tulemus oli vahemikus 0,04-0,35 | Tulemus kasin, sest hindamiskriteeriumid ütlevad, et tase peaks olema vähemalt 0,2–0,4; alles siis saab ettevõtet/asutust koheselt arveid kinni maksta suutvaks. Saame järeldada, et juhtkonnal on, millele tõsiselt tulevikus tähelepanu pöörata. |

| 2013. aasta | Suhtarvu tulemus oli vahemikus 0,01-0,42 |

Tulemused vahemiku ülemises piiris juba paremad (tase 0,42 on juba parem kui tase 0,35). |

| 2014. aasta | Suhtarvu tulemus oli vahemikus 0,03-0,43 |

Väga väikese sammu haaval on keskmised tulemused paremaks muutunud võrreldes eelmise aastaga. |

Järeldus: analüüsitulemused selgitasid, et praktikaettevõtete tulemused varieerusid suures ulatuses. Varasema perioodi uurimistulemustega kõrvutades saame teada, et vaba (kasutamist ootav) raha ei seisa niisama pangas (on ikkagi suhteliselt min tasemel hoitud), st et ettevõtteid on juhitud nii, et raha teeb raha. Kui 2010-2012 perioodil oli rahaliste vahendite tasemeks 0,4 alumine piir ja 9,72 ülemine, siis saab täna väita, et rahalisi vahendeid on hakatud juhtima!

Nimetatud kolm suhtarvu – lühiajalise võlgnevuse kattekordaja, happetest ja rahaliste vahendite tase – andsid teada, kuidas on ettevõtetes ja asutustes 2012-2014. a käibekapitali juhitud.

Käibekapital koosnes käibevaradest ja lühiajalistest kohustustest, mis osalesid ettevõtte igapäevases kasumi teenimises. Hinnangute andmiseks ja suhtarvude tulemuste kommenteerimiseks kasutati bilansist saadud andmeid.

Pikaajalist maksevõimet iseloomustab kolm näitajat – võlakordaja, soliidsuskordaja ning kohustuste ja omakapitali suhe. Alljärgnevalt on tulemuste kohta koostatud ja esitatud koondtabel (vt tabel 4).

Võlakordaja näitab, mitu protsenti varadest on võõrvahendite arvelt soetatud (Teearu; Krumm, 2005, lk 20 – 25).

Soliidsuskordaja ütleb, kui suurel määral on ettevõte oma vara omakapitaliga finantseerimas (Varendi; Teder, 2008, lk 105).

| Aasta |

Võlakordaja tulemus, % |

Soliidsuskordaja tulemus, % |

Kohustuste ja omakapitali suhte tulemus |

| 2012. aasta | 46,90 | 54,60 | 0,88 |

| 2013. aasta | 44,34 | 55,66 | 0,80 |

| 2014. aasta | 40,16 | 59,84 | 0,67 |

Järeldus: perioodiga 2010-2012 võrreldes saab öelda, et võlakordaja tase on langenud, st et valimisse kuulunud ettevõtted/asutused püüavad ca 40-50% osas varasid võõra kapitaliga finantseerida. Majanduskeskkond on seega konservatiivne, ettevaatlik.

Efektiivsuse iseloomustamiseks kasutatakse sageli välteid ja kordajaid. Üldjoontes võrreldakse neid välteid, mis on seotud käibekapitali juhtimisega ehk siis nõuete ja varude kestvusega ning lühiajaliste kohustuste tasumisega.

Sisuliselt on see võimalus hinnata, kui kiiresti muutub ettevõttest välja läinud raha äritegevuse kaudu ettevõttesse sissetulevaks rahaks. Analüütikud ja finantsjuhid tunnevad teemat raha juhtimise ehk raha konversiooniperioodi kaudu (vt tabel 5).

| Näitaja | 2012. a tulemus | 2013. a tulemus | 2014. a tulemus | Hinnang tulemusele |

| Varude kestvus päevades | 105-138 päeva | 123-125 päeva | 108-110 päeva | Varusid on ettevõtetel palju, olemasolevaid jätkuks sisuliselt kolmeks-neljaks kuuks! |

| Nõuete kestvus päevades | 34-63 päeva | 36-83 päeva | 42-91 päeva | Vastus vahemikuna ütleb, et nõuete periood on muutunud pikaks, varasemalt oli vahemik 24-43 päeva- viitab asjaolule, et ettevõte, kes tahab tulu teenida/kaupa müüa, sõltub ikkagi suures osas klientide maksekäitumisest. Arved laekuvad, kuid kuni 91 päeva tuleb seda raha oodata. See ju kolm kuud! |

| Lühiajaliste kohustuste kestvus päevades | 93-138 päeva | 83-137 päeva | 70-112 päeva | Varasemalt oli siin tulemuseks kuni 67 päeva, nüüd on periood veelgi pikem, tase on jõudnud 130-140 päeva juurde. See ütleb, et kohustuste tasumine käib vaevaliselt. Ettevõtted peavad leidma võimalusi olukorra parendamiseks, juhtimiseks. Siin otsesed kitsaskohad juba välja joonistunud, nõuded laekuvad all kaks-kolm korda, alles siis saab ettevõte oma kohustust täita ja mingi arve tasuda…) |

| Raha konversiooniperiood päevades | 46-63 päeva | 71-88 päeva | 59-80 päeva | Raha konversiooniperiood oli varasemalt 2010-2012 aastatel kuskil 34-40 päeva pikk, nüüd aga periood 80-90 päeva piirides. |

Raha konversiooniperiood = varude kestvus päevades + nõuete kestvus päevades – võlad tarnijatele periood kestvus päevades.

Järeldus: Periood on pikenenud, tähendab, et ettevõtte poolt välja antud raha jõuab ringiga ettevõttesse tagasi äritegevuse tulemusena 80-90 päevaga. Mõelge, sisuliselt ju täna annan raha ära, uuesti saan raha ettevõttesse kolme kuu pärast?! Ooteaeg ju pikk!

Rentaablus ehk tasuvus (vt tabel 6) andis ettevõtete kohta erinevaid tulemusi. Osad ettevõtted on endiselt kahjumis, kuid leidus ka neid, kes jõudsid kasumisse.

| Rentaabluse näitaja |

Arvutustehe | 2012. a tulemused | 2013. a tulemused | 2014. a tulemused |

| ROS | Puhaskasum/Müügitulu*100% | 2,45%-21,00% | 1,29%-21,00% | 1,12%-23,00% |

| ROE | Puhaskasum/Omakapital*100% | 29,00%-43,54% | 16,05%-30,00% | 10,62%-41,00% |

| ROA | Puhaskasum/Varad*100% | 8,10%-10,00% | 4,57%-20,00% | 3,81% -10,00% |

Järeldus: ROS tulemused on kõrgemad, st et tasuvus on paranenud. ROE tulemused samuti suurenenud. ROA tulemused kinnitavad taseme langust (varasem tase 21% ligidal, nüüd aga tase 10-20% juures).

Pankrotiohu hindamiseks kasutasid üliõpilased enamasti Z-seisu, kus mudel koosnes neljast osategurist. Selleks, et Z tulemuse põhjal öelda, kas ettevõte /asutus on pankrotiohus, tuleb lahendada järgmine võrrand:

![]()

Kui tulemus on suurem kui 2,6, on ettevõtte finantsseis hea;

kui tulemus on vahemikus 1,1 – 2,6, on olukord ettevõttes ebastabiilne;

kui tulemus on alla 1,1, siis on ettevõttel pankrotioht (Bragg, 2005).

Järgnevas tabelis 7 on võrdluseks välja toodud juhusliku ettevõtte tulemused 2012.-2014. a kohta.

| Z-seisu tulemus ja hinnang sellele | 2012. a tulemus | 2013. a tulemus | 2014. a tulemus |

| Z-seisu tulemus | 4,10 | 4,40 | 5,10 |

| Hinnang tulemusele | Ettevõtte finantsseis on hea, pankrotioht puudub, sest Z-tulemus on suurem kui 2,6. | ||

Kokkuvõtteks

Ettevõtted olid praktikal viibinud üliõpilaste töödega rahul. Praktika andis mõlemale osapoolele võimaluse – üliõpilane sai kogemuse ja enda pädevuse testimise võimaluse ning ettevõte sai teada, kuidas neil siiani on finantside juhtimisel läinud. Igal juhul suur tänu kõikidele, kes aitasid kaasa praktika õnnestumisele!

Ettevõtted on hetkel praktika tulemuste koondanalüüsi põhjal ettevaatlikuks muutunud/muutumas. Ebakindlus või kohati ka konservatiivsus paistab välja võõrkapitali kaasamises. Samuti saab nii käibe ja kasumi osas väita, et need ei kerki soovitud tasemele. Ettevõtted tahavad keerulistes oludes ikkagi tegevust jätkata. Liigutakse tasa, ent targu!

Kuidas on aga Sinu ettevõtte tulemustega? Uuri järele!

Vaata ka: Finantsjuhtimine kui ettevõtte edu alus (08.02.2013)

- Bragg, S.M. Uus finantsjuhtimise käsiraamat. 2005.

- Illison, R. Finantsanalüüs ja planeerimine. Tallinn, 2004.

- Teearu, A; Krumm, E. Ettevõtte finantsjuhtimine. Tallinn, Pegasus, 2005.

- Peterson, M. Finantsanalüüs. Tallinn, Külim, 2000.

- Varendi, M; Teder, J. Mis toimub ettevõttes? Ettevõtte hindamine ja arendamine. Innove SA. 2008.