Krediidi võtmine on muutunud aina keerukamaks, sest krediiditooteid on palju ning krediidiandjad nimetavad ja esitlevad krediidivõtjale erisuguseid tingimusi. Krediitide kirjust hulgast õige valiku tegemine muutub üha raskemaks ja probleeme võetud krediitidega tuleb ette üha sagedamini. Artiklis püütakse neisse asjaoludesse pisut selgust tuua.

Miks?

Krediidi kulukuse määr on näitaja, mis väljendab krediidivõtja olemasolevate ja tulevaste kohustuste nüüdisväärtuste suhet aastasel baasil.

Krediidi kulukuse määra arvutamise eesmärk on anda tarbijale krediidikulutustega seotud numbriline ja võrreldav näitaja. Mõned ökonomistid on väitnud, et intressimääraga seotud näitajad on populistlikud, ülelihtsustatud ning tarbijat eksitavad. [1] Eelkõige peetakse silmas krediidi kulukuse määra ebasobivust lühikese tähtajaga ja väikese summaga krediitide puhul, sest neile tekivad arvutuslikult paratamatult väga kõrged krediidi kulukuse näitajad.

Arvestades, et krediitide tingimused ongi väga erinevad, peaks lihtsustatud näitaja, nagu seda on krediidi kulukuse määr, aitama tarbijal teha valikuid, eeldades, et krediidiandjad edastavad konkreetse krediidi tingimuste, riskide ja kulude kohta asjakohase ning õigeaegse informatsiooni.

Euroopa Komisjoni uurimuse andmetel on Eestis väljastatud esmastel tarbijakrediitidel kõrgeimad keskmised krediidi kulukuse määrad Euroopas, 2008. aastal näiteks lausa neli korda kõrgemad kui Soomes.

Kus?

Eesti õigusaktides on krediidi kulukuse määr määratletud võlaõigusseaduse § 406 lõikes 1 kui krediidi kogukulu tarbijale, mis on väljendatud aastase protsendimäärana kasutusse võetud krediidisummast või krediidi ülempiirist, eeldusel et tarbijakrediidileping kehtib kokkulepitud tähtaja jooksul ning et krediidiandja ja tarbija täidavad oma kohustusi tarbijakrediidilepingus kokkulepitud tingimustel ja tähtaegadel.

Eestis määratletud krediidi kulukuse määr tuleneb otseselt Euroopas kokku lepitud arvutuskäigust. See on matemaatiline valem, millega arvutatud tulemused aitavad tarbijal eelkõige enne lepingu sõlmimist eri krediite võrrelda. Krediidi kulukuse määra valem on kõigile krediidiandjatele ja krediitidele üks ja seesama. Samas tuleb meeles pidada, et kooskõlas võlaõigusseaduse §-ga 4061 oleneb krediidi kulukuse määr väga mitmetest tingimustest, mis tuleb muutujatena arvutuse käiku kaasata. Seega põhinevad arvutuse tulemused konkreetse lepingu tingimustel, mis lepingu pooled on omavahel kokku leppinud või eeldatavasti kokku lepivad. Kõik need erinevad muutujad võivad krediidi kulukuse määra suurust mõjutada ning nende väärtuste muutudes võivad ka arvutuste tulemused osutuda erinevateks. Krediidi kulukuse määra arvutuskäiku reguleerivad sätted on tarbijakrediidi direktiivist sisuliselt muutmata kujul üle võetud Eesti õigusesse.

Kuidas?

Esimene krediidi kulukuse määra arvutamise matemaatiline valem toodi Euroopa õigusesse 1990. aastal tarbijakrediidi direktiivi 87/102/EMÜ täiendamisega. Hilisematel aastatel on küll valem ise jäänud samaks, kuid oluliselt on täiendatud ja täpsustatud tingimusi, mis on seotud valemisse kaasatud muutujatega.

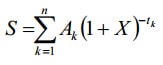

Kindlasti ei pruugi krediidi kulukuse määr väljendada krediidivõtmisega seotud tegelikke kulutusi. Ta on mõeldud eelkõige abivahendiks tarbijale enne lepingu sõlmimist eri krediitide tingimuste võrdlemisel. Krediidi kulukuse määra esitatakse aastapõhiselt efektiivse intressimäärana ning nagu valemist selgub, leitakse nii väljamaksete kui ka osamaksete puhul (sh intressimaksed) nüüdisväärtused.

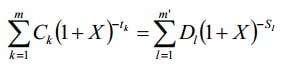

Krediidi kulukuse määra arvutatakse kokkulepitult liitintressi meetodil, isegi kui laenu aastaintress on lihtintress. Lihtintress kasvab aritmeetilise jadana ning kasv on ühtlane ehk lineaarne. See tähendab, et intress akumuleerub proportsionaalselt kogu lepingu tähtaja jooksul. Liitintress kasvab geomeetrilise jadana ehk teisisõnu on kasv kiirenev, st mida suuremaks intress kasvab, seda kiiremini ta kasvama hakkab. Praktikas arvutatakse liitintresse võrdse pikkusega ajaühikute suhtes, st kasutatakse diskreetse aja kontseptsiooni. Euroopa Liidus kokku lepitud krediidi kulukuse arvutamise valem:

ehk lihtsustatult

, kus

X on tarbijakrediidi kulukuse määr;

m on viimase kasutusele võetud krediidi järjekorranumber ehk kasutusse võetud krediidimaksete arv kokku;

k on kasutusele võetud krediidi järjekorranumber, kus 1 _ k _ m. Krediidi järjekorranumber näitab, mitmenda kasutusse võetud krediidimaksega on tegu;

Ck on k järjekorranumbriga kasutusele võetud krediidi suurus;

tk on täis- või osaaastates väljendatud ajavahemik esimese kasutusele võetud krediidi kuupäeva ja iga järgmise kasutusse võetud krediidi kuupäeva vahel, kus t1 = 0;

m\’ on viimase tagasimakse või krediidiga seotud kulu järjekorranumber ehk tagasimaksete arv kokku;

l on krediidi tagasimakse või krediidiga seotud kulu järjekorranumber. Krediidiga seotud kulu järjekorranumber näitab, mitmenda tagasimaksega on tegu;

Dl on l järjekorranumbriga tagasimakse suurus;

Sl on aastates või aasta osades väljendatud ajavahemik esimese kasutusele võetud krediidi kuupäeva ja iga tagasimakse või kulu maksmise kuupäeva vahel.

Mõiste definitsioonist ja valemist tuleneb see, mis eristab krediidi kulukuse määra teistest krediidi kuluga seotud määratlustest. Nimelt ühendab krediidi kulukuse määr krediidisummad, selle kulud ja aja muutujad – need kolm muutuvat elementi on asjakohased, et määratleda eri krediitidele ühtne ning võrreldav näitaja.

Nagu Euroopa Komisjon oma uurimistöös on täpsustanud, siis kahe erineva tähtajaga krediidilepingu samasugused krediidi kulukuse määrad ilmestavad sarnast regulaarset panust krediidivõtja poolt, mida on võimalik tõlgendada kui suuremat kogukulu pikema tähtajaga krediidilepingu puhul.

Millal?

Krediidi kulukuse määra avalikustamine krediidi pakkumise eri faasides (reklaamis, enne krediidilepingu sõlmimist või krediidilepingus) mängib keskset rolli tarbijale vajaliku kaitse loomisel.

Reklaami faasis tuleb tüüpiline krediidi kulukuse määra näide teha kõigepealt konkreetse krediidiandja konkreetse krediidilepingu liigile iseloomulikku keskmist krediidi kestust ja kogusummat silmas pidades ning arvestada ka selle krediidiga soetatavaid kaupu, juhul kui see on asjakohane. Lisaks tuleks tüüpilise näite kindlaksmääramisel arvesse võtta ka teatavat tüüpi krediidilepingute esinemise sagedust konkreetsel turul. Seoses krediidi intressimäära, osamaksete sageduse ja intresside kapitaliseerimisega peaksid krediidiandjad kasutama asjaomase tarbijakrediidi kulukuse arvutamiseks oma tavapärast meetodit.

Lepingueelses faasis on krediidiandjal võimalik arvutada välja juba krediidi tingimusi ning konkreetset tarbijat silmas pidades krediidi kulukuse määr, mis võiks adekvaatsemalt hinnata konkreetsest lepingust tulenevaid kulusid tarbija jaoks ka lepingu faasis. Sellest on tarbijal eri krediitide ja krediidiandjate vahel valiku tegemisel kõige rohkem abi. Selleks et tarbijal oleks võimalik oma otsust põhjalikult kaaluda ning leida just temale sobiv laen, tuleks krediidi kulukuse määr esitada tarbijale võimalikult varajases faasis.

Eesti suur probleem on kindlasti krediidiandjate, sh krediidiasutuste vastumeelsus enne lepingu sõlmimise faasi avalikustada konkreetse krediidilepinguga seotud krediidi kulukust. Nimelt peaks kõikidel tarbijatel olema võimalik lepingueelses faasis tutvuda tarbijakrediidi standardinfo teabelehega, kus peaks olema avalikustatud oluline informatsioon krediidi kohta. Tarbijakaitseameti poolt 2011. a lõpus tehtud liisingufirmade pimeostude uuringust ja 2012. a laenutoodete jätku-uuringust, mis puudutas muu hulgas kiirlaenuandjaid ja järelmaksupakkujaid, selgus, et paljudel juhtudel ei edastatud teabelehte õigel ajal.

Krediidi kulukuse määra ei tohi kindlasti segamini ajada krediidile kohaldatava laenuintressimääraga, mis võib olla fikseeritud või ujuv; määratud krediidi summalt või jäägilt; sisult lihtintress või liitintress; arvestatud lihtaega (30/360) või tegelikku aega, [2] intress võib olla makstav päeva, nädala, kuu või aasta kaupa. Eesti õigusaktid aastaintressimäära arvutusi täpsemalt ei reguleeri, niisamuti nagu ei tee seda ka Euroopa Liidu õigus. Ka erinevate tingimustega laenuintressi kasutamine – isegi kui intressimäär ise on sarnane – võib krediidi kulukuse määra suurust mõjutada.

Poolt ja vastu

Kindlasti jääb üles küsimus, kas ja kui palju krediidi kulukuse määrale piirmäärade kehtestamine piirab vähem kindlustatud inimeste ligipääsu laenudele. Kindlasti peame mõtlema ka sellele, kas krediidiandjate poolt esitatud krediidi kulukuse määrad väljendavad adekvaatselt krediidi tegelikku kulu tarbijale. Kui krediidiga seotud kulud on asjakohaselt esitatud, peaksid krediidiandjad vähendama krediiditoodete pakkumist teatud tüüpi tarbijatele või selle hoopis välistama või väljuma turult. Massiline krediidiandjate turult väljumine seab aga omakorda raskesse olukorda eelkõige väikese sissetulekuga krediidivõtjad, kelle võimalused krediiditurult endale sobilik laen leida on niigi väikesed. Mitmed uurimistööd, näiteks Collardi ja Kempsoni 2005. aasta uurimus Joseph Rowntree Foundationi tarvis on näidanud, et väikese sissetulekuga krediidivõtjate maksevõimetusrisk on mitu korda suurem kui muudel krediidivõtjatel ning üldjuhul eelistavad väikese sissetulekuga krediidivõtjad ka lühemat tagasimakse tähtaega (isegi nädalast), mis aga ajab krediidi kulukuse määra väga kõrgeks. Seega võib kõrgete intressimääradega krediidiandjate väljumine turult küll krediiditurgu korrastada, kuid kindlasti ei lahenda see sotsiaalseid probleeme ehk ei vähenda väikese sissetulekuga tarbijate vajadust lisaraha järele.

Abiks?

Euroopa Komisjon on teinud omaks otstarbeks tarbijakrediidi arvutamise kalkulaatori, mis järgib 1. jaanuaril 2013 kehtima hakanud tarbijakrediidi direktiivi muudatusi. [3] Kuigi Euroopa Komisjon ei vastuta kalkulaatori ajakohastamise ega tulemuste eest, mis saadakse selle kalkulaatori kasutamisel, võib kalkulaator aidata krediidi kulukuse mõistmisel, krediidikulutustega seotud arvutuste tegemisel või kontrollimisel.

Eri laenuliikide vahel valides ei tohiks siiski jääda lootma ainult krediidi kulukuse määrale. Enne kui laenu/krediiti võtta, tuleb otsustada, kas seda on üldse vaja, milleks seda on vaja ja kui suur summa on jõukohane tagasi maksta.

Ilmunud ajakirjas Õiguskeel 2014/3

[1] December 2003 White Paper, Fair, Clear and Competitive, the former Department of Trade and Industry (DTI) www.ecri.eu/new/system/…/33+2003_DTI_whitepaper.pdf.

[2] tegelik/360 või tegelik/365.

[3] Kalkulaatori kasutamise juhend on toodud Euroopa Komisjoni veebilehel: http://ec.europa.eu/consumers/rights/docs/simulator_description_2013_en.pdf.